机械行业2023年中期策略:山止川行静水流深(附下载)

2021 年 8 月 19 日,特斯拉在首个 AI 日上发布人形机器人“Optimus 擎天柱”概念介绍, 其身体由轻量材料覆盖,眼睛搭配摄像头和车载 FSD 芯片方案,双脚可感应反馈,实现 平衡和敏捷动作,全身累计搭载 40 个机电执行器,将实现危险枯燥劳动的替代。

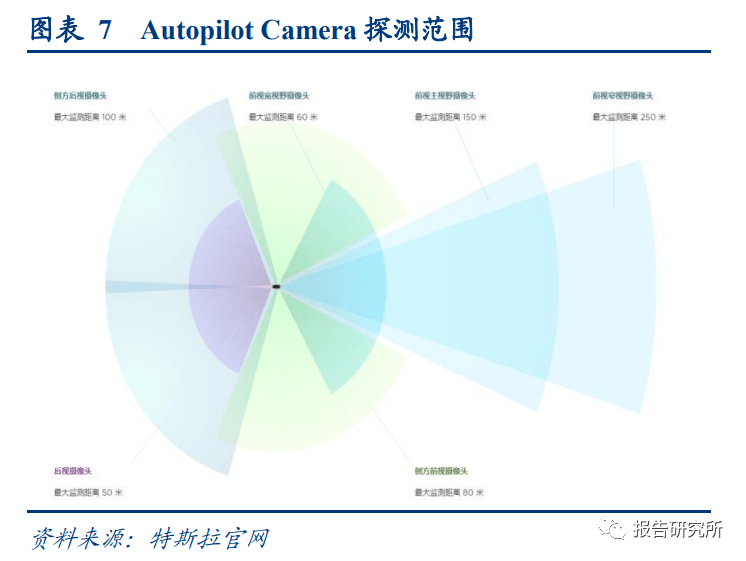

此外,该机器人配备特斯拉 Dojo(道场)超级计算芯片作为“大脑”,赋予人工智能强大 学习能力,搭载特斯拉自主研发的神经网络训练芯片 D1,以 120 个训练模块组装成 ExaPOD,变成全球上首屈一指的人工智能训练计算机,与业内别的产品相比,同成本下 它的性能提升 4 倍,同能耗下性能提高 1.3 倍,占用空间节省 5 倍。Optimus 配备与特斯拉车辆相同的自动驾驶软件,同时具备 Wi-Fi 和 LTE 网络连接能力, 拥有与汽车一样的视觉感知,使用摄像头输入数据,以神经网络进行计算,可以实时侦 测环境中的物体动向。目前“擎天柱”能够实现下蹲、拿/搬运箱子、抓取物体、浇花等 一系列动作,并能部署在特斯拉工厂内进行工作,对行走的路径形成记忆。

2023 年 5 月 16 日,特斯拉在 2023 股东大会上,发布了 Optimus 人形机器人最新演示视 频。在机械关节控制方面,特斯拉机器人电机扭矩控制,力度控制更加精确灵敏;在感 知方面,该机器人环境感知和记忆能力提升不但可以看路,亦会记路;在学习方面, Optimus 可根据人类动作范例,进行端到端动作操控。马斯克称特斯拉的长期价值将主要 来自人形机器人,并预测人形机器人需求将达 100 亿台,远超汽车,若机器人与人的 比例为 2:1,需求将达到 200 亿台。

2022 年 8 月 11 日,小米秋季新品发布会中展示出全尺寸人形仿生机器人 CyberOne,身 高 1.77 米,体重 52kg。从情绪感知方面来看,能感知 45 种人类语义情绪,分辨 85 种环 境语义;关节控制方面,使用小米自研全身控制算法,协调运动 21 个关节自由度并能实 现各自由度 0.5ms 级别的实时响应;在运动控制上可实现双足运动姿态平衡,全身 5 种 关节驱动,峰值扭矩 300Nm,支持单手握持 1.5kg 重物、反向拖动上肢复现运动等功能。目前 CyberOne 的成本每台大概 60~70 万元,尚没办法实现量产。

CyberOne 的研发涉及包含仿生感知认知技术、生机电融合技术、人工智能技术、大数据 云计算技术、视觉导航技术等各领域的尖端技术。CyberOne 搭载小米自研的三维重建算 法,以及空间视觉模组实现 8 米内深度 1%的信息精度,另外,通过深度相机配合 AI 相 机帮助机器人收入真实场景和物体,并支持 GPS 时钟同步并配合双麦克风识音系统收集 外界声音实现视觉和听觉感知。

小米 CyberOne 和 Tesla Bot 两款人形机器人的身高体重所差无几,但 Tesla Bot 配备了更 多的电机以及谐波减速器,甚至在手部就有 12 个自由度,所以 Tesla Bot 拥有更高的灵 活性以及智能操作性,而 CyberOne 手部类似“夹子”,手指并无操作自由度。此外,相 比 CyberOne,Tesla Bot 不仅仅可以走得更快负重能力也更强。

特斯拉人形机器人由硬件层和软件层两大类构成。软件层配有特斯拉 AI,为特斯拉汽车 FSD 算法的横向迁移;硬件层最重要的包含旋转执行模组、直线执行模组和灵巧手,由上至 下分为(1)控制模块:机器人的中央处理器在躯干中,是其无人驾驶相关的硬件和软件 的横向迁移,能够支持 WiFi 通信和音频。(2)感知模块:外部传感器和内部传感器两大 类,包括位置(编码器)、力矩、力量等。(3)运动模块:包括驱动装置、执行装置、传 动装置等,包括减速器、行星滚柱丝杠、无框转矩电机、空心杯电机等。(4)动力模块:内置 2.3kwh 电池于躯干中间。(5)散热和总装:包括机器人热管理、骨架和结构设计、 装配等。其中,感知和运动模块由于降本需求驱动,国产化机会大幅增加。

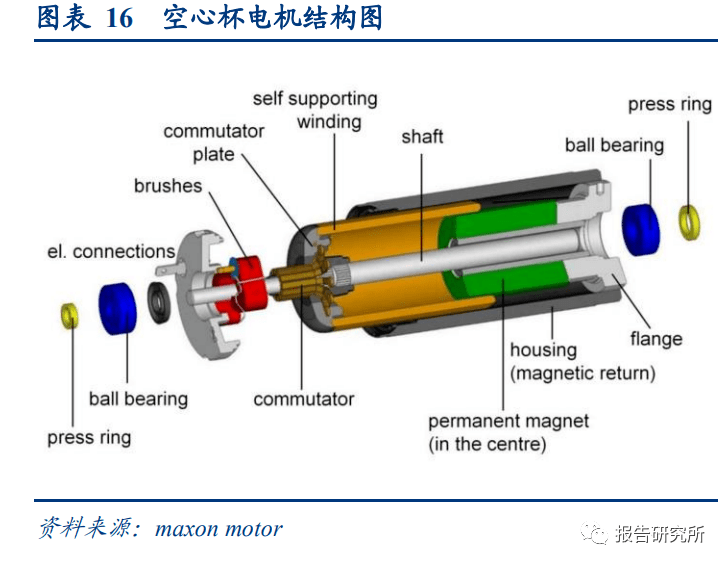

空心杯电机体积小、重量轻、效率高,灵巧手赋予新增量。空心杯电机是一种微型直流 电机,得名于其转子部分的设计,转子是一个空心的杯状结构,内部环绕着绕组和磁铁。空心杯电机通常由永磁磁铁、绕组和集电刷等组件构成。空心杯电机大范围的应用于各种领域,包括自动化设备、医疗器械、航空航天等,它们的小体积、高功率密度和快速响应特 性使得它们在许多应用中成为理想的选择。特斯拉灵巧手单手共有 11 个自由度和 6 个执 行器,其中大拇指有两个,其余 4 个手指各有 1 个。特斯拉灵巧手采用了空心杯电机作 为驱动/执行装置,并配有多种精密齿轮和传感器。

谐波减速器是旋转执行模组的关键。谐波减速器是一种精密、高性能的减速器,常用于 工业机械和机器人等领域。它采用了一种独特的齿轮传动机构,由柔性金属齿轮和刚性 齿轮组成,通过弹性变形来实现减速效果。谐波减速器具有高传动精度、零回程间隙和 高扭矩密度的特点,大范围的应用于工业机械、机器人、航天航空等。它在提供精密运动控 制和传动的同时,还具有结构紧密相连、重量轻、寿命长的特点。一般来说,人形机器人负载 较轻,每个轻载关节都需要配置一台谐波减速器。

传感器的综合应用使得人形机器人能够感知和理解周围环境。在人形机器人中,传感器 起着关键的作用,用于感知和获取环境信息,以此来实现对周围世界的感知、理解和与之 交互。其中力传感器的应用使得人形机器人可以在一定程度上完成更精确的动作控制、人机交互和物 体操作能力,主要使用在在直线执行模块;力矩传感器能用于测量机器人关节的力矩和 扭矩,主要使用在在旋转执行模块。传感器数据的处理和融合为机器人提供了实时的环境 认知和决策依据,提高了机器人的感知能力和智能性。

无框力矩电机通常用于需要高扭矩和精密控制的应用中。与传统的电机相比,无框力矩 电机的特点在于其缺乏外部机壳(或称为框架),直接将转子和定子集成到应用系统中。无框力矩电机的设计结构简化了整体尺寸和重量,并提供了更高的功率密度和刚度。无 框力矩电机大范围的应用于机器人、半导体设备、医疗器械、航空航天等领域。其高力矩密 度、高精度和快速响应特性使其成为许多高性能应用的理想选择。

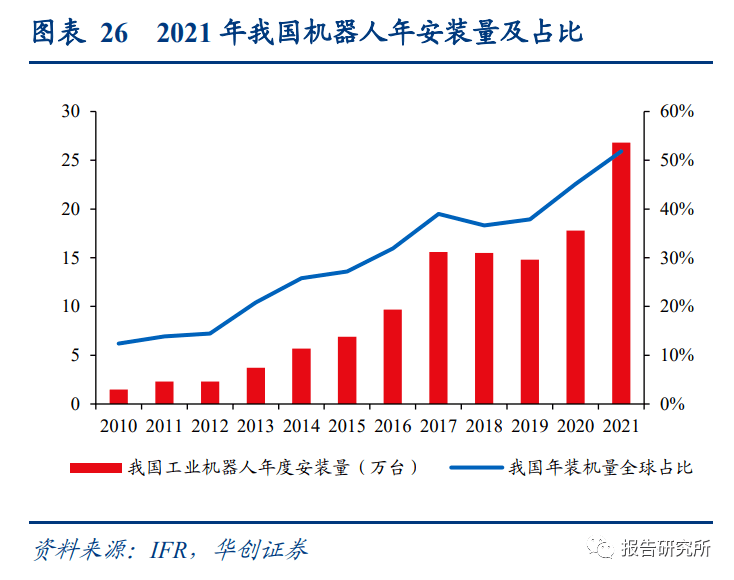

工业机器人是自动化水平的象征。据国际机器人联合会 IFR,2021 年,全球工业机器人 新增台数 52 万台,存量台数累计达 348 万台,安装量呈现持续增长态势。中国大陆作为全球的制造中心,近年来劳动力成本持续上升,伴随着工程师红利的显现,工业机器人 及核心零部件国产品牌崛起,工业机器人的应用成本和门槛不断下行,工业机器人应用 需求持续增长,目前慢慢的变成了全球最大的工业机器人需求地区。据 IFR,中国大陆 2021 年工业机器人安装量为 26.8 万台,同比增长 51%;规模上远超第二位日本的 4.72 万台;占据全球总安装量的 51.9%,较 2020 年的 45.2%逐步提升 6.7pct。

根据 IFR 数据,2020 年我国大陆地区每万人工业机器人装机量提升至 246 台,排名全球 第九位。在我国机器人市场下游应用中,电子电气行业持续成为第一大应用行业,未来 随着半导体、新能源汽车等先进制造业在我国可预期的加快速度进行发展,预计工业机器人密度 仍将保持提升态势。此外,在后疫情时代,制造业企业提升自动化率的意愿也明显加强。

目前中国工业机器人市场关节机器人以四大家族为主,而 SCARA 机器人市场日系仍占 据举足轻重的地位;根据 MIR 数据,2022 年外资品牌安川、川崎、史陶比尔,以及内资 品牌汇川、埃斯顿、埃夫特、节卡份额提升较为显著。一方面,新兴行业发展有望给国产 品牌带来新机遇;另一方面,国产品牌的超高的性价比有望逐步推动工业机器人在一般制 造业的应用和普及。我们大家都认为,工业机器人应用场景以“机器替人”为主,具备“可选工 业品”属性,在制造业复苏过程中更具备弹性。

制造业复苏前景可期,工控制造需求明确。2023 年以来我国制造业 PMI 指数回升明显, 带动主要工控产品需求量开始上涨。根据国家统计局最新多个方面数据显示,2023 年 1~3 月制造业 PMI 连续位于枯荣线上方,制造业整体扩张提速,呈现稳中有升态势。2023 年 6 月制造业 PMI 指数 49.0%,同比上升 0.2%,按照过往数据,受到公司制作节奏安排的季节性影响,二 季度相对于全年制造业 PMI 均处于较低位置。2023 年 6 月份生产经营活动预期指数是 53.4%,保持在景气区间,公司制作经营前景预期总体稳定。我们大家都认为下阶段随着经济内 生动力增强,国内需求的恢复和扩大,将逐步推动工业经济平稳增长,制造业复苏呈 向好态势。

制造行业投资改善,拐点明晰可期。自 2021 年以来,制造业的固定资产投资增速呈持续 回落的趋势,从 2021 年 2 月的高位 37.3%下降到 2023 年 5 月的低位 6.0%。制造业工业 增加值(累计同比)也出现下滑,从 2021 年 2 月的高点 39.5%大幅下行至 2023 年 2 月 的低点 2.1%。随着经济加速回暖和新基建等有效投资的扩大,制造业工业增加值已经开 始出现某些特定的程度的回升,这表明中游制造业的投资状况有所改善,行业拐点或即将到 来。

政策推动工控行业发展,实现关键设备、技术突破。国家陆续出台了多项政策,鼓励工 业自动化控制行业发展与创新。2015 年 5 月,国务院关于印发《中国制造 2025》的通知, 明白准确地提出建设制造强国,到 2025 年,制造业整体素质大幅度的提高,形成一批具有较强国际 竞争力的跨国公司和产业集群,在全球产业分工和价值链中的地位显著提升;到 2035 年, 我国制造业整体达到世界制造强国阵营中等水平,全面实现工业化。在“十四五规划” 和《2035 年远大目标纲要》中的“制造业核心竞争力提升”专栏中提到重点研制分散式 控制管理系统、可编程逻辑控制器等工业控制装备,突破先进控制器、高精度伺服驱动系统 等关键技术。工控是实现制造业产业升级,建设制造强国的核心,工控行业的发展状况 决定了制造业水平的高低。

重点领域技术路 线 年人机一体化智能系统核心信息设备市场需求年均增长分别达到 25%、 20%以上。到 2025 年建成自主可控、安全可靠、性能先进的人机一体化智能系统核心信息设备产业 生态体系,国产人机一体化智能系统核心信息设备在国内市场占据主导地位,国内市场的占有率达 到 60%;在智能制造控制管理系统方面,自主品牌可编程控制管理系统(PLC)市场占有率达到 20%。技术路线指引为国产厂商创造了良好的发展机遇,打开了国产替代的最佳时期。

工业自动化市场成长空间广阔,国产份额持续提升。经过多年的技术积累和应用实践, 中国工业自动化控制技术、产业和应用有了很大发展。根据中国工控网数据,2022 年中 国工业自动化产品和服务整体市场规模达到约 2629 亿元,未来仍有较大的成长空间。同 时国产品牌凭借快速响应、成本、服务等本土化优势不断缩小与国际巨头在产品性能、 技术水平等方面的差距,市场占有率从 2009 年的 24.80%慢慢增长到 2021 年的 43.00%,工 控行业正进入一个国产品牌全面替代进口品牌的快速发展阶段,国内厂商市场占有率将 不断提高。

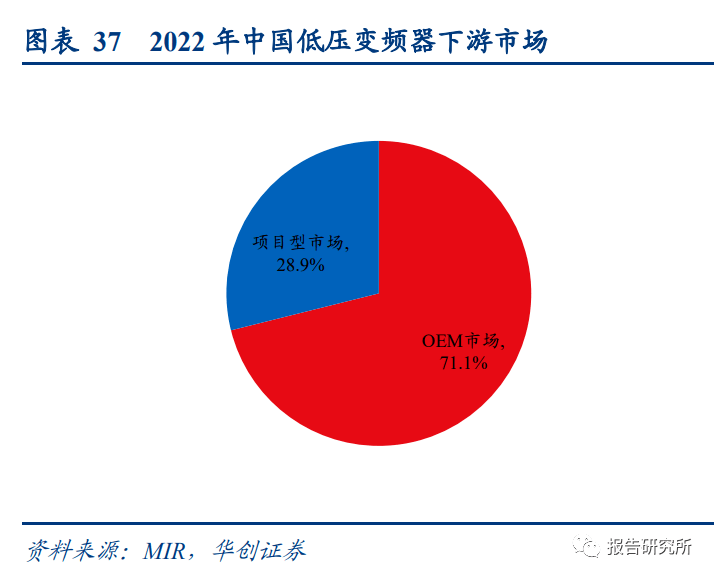

变频器:是工业控制驱动层通用部件,项目型市场成为低压变频器重要驱动力。变频器 作为工业控制驱动层通用部件,上游主要为通用控制芯片、功率模块、电子元器件及结 构件等。下业广泛,包括电梯、暖通空调、电子、起重、冶金等行业,行业景气度与 经济基本面息息相关。根据睿工业统计,2022 年我国低压变频器市场规模达 316 亿元,其中 OEM 市场占比 71.1%,项目性市场占比为 28.9%。受疫情及制造业景气度下行影响, 2022 年低压变频器市场同比增速下滑至 2.1%。其中 OEM 行业市场下滑 4.6%,电梯、起 重、机床、工程机械、印刷包装等出现下行;而项目型市场受能源价格持续上涨推动石化等 行业投资热度的影响,实现了 23.8%的增长。

冶金及石化投资增速较高,推动高压变频器需求旺盛。根据睿工业统计,我国中高压变 频器市场在 2021 年增速达 17.1%,总规模接近 54.6 亿。主要得益于冶金行业加快速度进行发展, 河北等地的钢铁企业集中去产能搬迁和绿色转型,极大地拉动了高压变频器的需求,加 之山东、福建、广东、广西等地均有大型的炼化项目招标建设,促进了高压变频器的需 求增长。2022 年,受益于石化、采矿等行业对项目型市场的拉动,我国中高压变频器市 场规模同比增长 8.1%,达 59 亿元。

本土品牌效应逐步增强,打开广阔进口替代空间。自 2000 年以来,国产品牌厂商通过自 主创新,凭借成本优势和本土化的服务优势迅速崛起,逐步扩大了国产品牌的市场占有率。根据睿工业统计,2022 年外资品牌在我国低压变频器市场仍占据 57.7%的市场占有率,主 要有 ABB、西门子、安川、三菱、富士等;本土品牌占据 42.3%的市场占有率,主要品牌 有汇川技术、英威腾等。本土品牌头部厂商竞争力持续增强;而本土的另外的品牌多为中 小厂商,产品定位于中低端市场,缺乏明显的品牌和技术优势。

伺服系统:是工业控制驱动层的基石,市场呈波动向上态势。伺服系统是先进制造业和 新兴起的产业自动化装备实现位置控制高精度快速响应的核心部件,拥有举足轻重的地位。根据睿工业统计,2017-2022 年我国通用伺服市场规模由 141 亿元提升至 223 亿元,CAGR 为 9.6%。伴随产业升级、设备加工精度提升、自动化与智能化需求,我国通用伺服市场 仍属于成长期。2021 年下半年以来,制造业景气较弱,芯片缺货、原材料涨价等因素影 响,2022 年我国通用伺服市场规模为 223 亿元,同比下降 4.6%。

外资品牌占据主导地位,国产化率提升明显。由于存在技术壁垒,2022 年通用伺服市场 中前十强企业集中度达到 72%。其中日系品牌进入我国市场较早,根据睿工业统计,2022 年松下电器、安川电机和三菱电机分别占有 8.0%/7.7%/7.5%的市场占有率;而欧美品牌西 门子(10.5%)、欧姆龙(2.3%)和施耐德(1.3%)三者共占据约 14.1%的市场占有率。本 土品牌经过多年技术积累市场占有率持续扩张,2022 年共占据超过 40%的市场份额。

新能源产业增长迅速,打开伺服国产替代窗口期。根据睿工业的数据,2022 年锂电、光 伏、半导体等新兴行业需求增速远高于包装、印刷、纺织、木工等传统行业。在新兴行业 的市场之间的竞争中,国内外企业的品牌影响力及市场拓展进程处于同一个起跑线,国产品牌有 望凭借高性价比、本土化服务、工艺定制化等特点,快速提升在 3C、半导体、锂电、光 伏等新兴行业的市场占有率和品牌影响力,在进口替代中实现更大的突破。

PLC:属于典型的控制层产品,国内市场具备成长性。PLC 具备通用性好、应用门槛较 低、软件属性强、客户粘性高等特点。虽受疫情、缺芯、原材料涨价及制造业景气低迷等 因素影响,根据睿工业统计我国 PLC 市场规模 2022 年实现同比 7.2%增长,规模提升至 170 亿元;其中,小型 PLC 市场规模为 84.1 亿元,同比增长 5.61%;中大型市场规模为 85.8 亿元,同比增长 8.76%。我国 PLC 市场由 2019 年的 119 亿元提升至 2022 年 170 亿 元,CAGR 为 12.6%,具备显著的成长性。

新兴产业提升 PLC 需求,新能源、半导体行业是主要驱动力。从下游市场来看,传统行 业如冶金、市政、汽车等多为项目型,对产品的稳定性、可靠性要求高,并且由于工艺复 杂,需要灵活和丰富的网络拓展能力,在实际的需求中以大型 PLC 居多,行业增速相对平 缓。而随着 FA 市场中锂电、光伏、半导体等新兴行业的崛起,自动化生产设备效率及工 艺复杂度提升,对核心部件的需求慢慢地走向高端,中型 PLC 在 FA 市场的重要性大幅提 升,中型 PLC 下游从以 PA 市场为主逐渐转变为 FA 需求为主,并逐步下沉到小型 PLC 的应用市场。

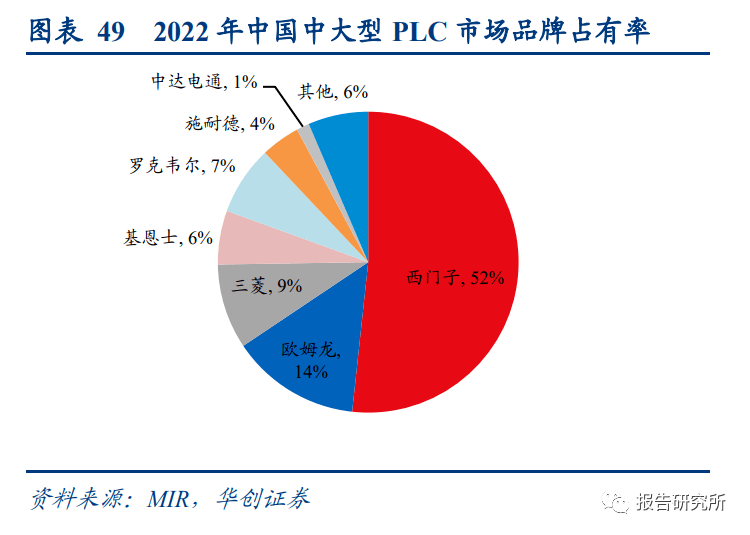

海外厂商占据主要份额,国产替代需求迫切。目前我国小型 PLC 市场仍以西门子等欧日 系品牌为主,根据睿工业统计,2022年小型PLC市场中西门子和三菱合计占有率达51%;国产品牌汇川技术份额 12%,位居国产品牌第一。中大型 PLC 对产品的技术方面的要求更高, 国产品牌在核心技术领域存在短板,国内市场长期由外资品牌主导。其中,西门子、欧 姆龙、三菱电机、基恩士、罗克韦尔五家占据了我国中大型 PLC 市场 88%的份额。考虑 到 PLC 在国内广阔的应用场景,其国产替代需求迫切。

汇川技术:公司为设备自动化/产线自动化/工厂自动化提供变频器、伺服系统、PLC/HMI、 高性能电机、传感器、机器视觉等工业自动化核心部件及工业机器人产品,技术实力雄 厚,产品大范围的应用于工业领域的各行各业。受益于制造业升级,打造国产整体解决方案样板。中国制造业由“大”向“强”的转型, 制造业客户更倾向于选择“国产化、定制化、多产品组合解决方案”的工业自动化供应 商,公司作为国内工控行业有突出贡献的公司,能够为起重、机械、冶金化工等传统行业及 3C 制造、半导体、光伏等先进制造业提供多层次产品综合及定制化解决方案。

公司在变频器产品上持续进行技术革新及产品系列的更新迭代。公司利用矢量控制、三 电平拓扑、大功率同步机等技术优势开拓高压变频器市场;在低压变频器领域持续保持 技术更新,打造极具竞争力的市场产品;在电梯及一体化机产品上,公司收购贝思特并 与其融合研发,打造智能化、平台化的整体电梯解决方案,在行业中处于领头羊,有 效打破了国际厂商的垄断地位。

公司伺服和 PLC 产品持续革新和迭代。公司攻克转矩控制、编码技术、快速定位技术、 多轴同步控制等关键技术,并推动多行业应用。在小型 PLC 产品中利用技术及市场服务 优势,超越三菱等日系品牌,实现市占率的提升;加大自主开发实现了中型 PLC 产品的 进口替代。在整体解决方案上,凭借对下业工艺的掌握以及“核心部件+整机+工艺” 解决方案竞争优势,在工业机器人行业深度融合公司自动化业务,推出 SCARA 及六关 节机器人,实现了核心部件除了减速机外,电控系统、伺服系统、丝杠、本体等完全自 制,提升了公司成本控制和定制化能力,助力其在工控领域保持领先地位。

伟创电气:完善工控产品矩阵,系统解决方案逐步加强。公司致力于围绕控制层、驱 动层和执行层推出更加完备的产品系列。变频器类产品方面,公司已全面布局高、中、 低压市场,并在冶金、船舶和海工装备等高端应用领域取得了重要进展。伺服系统类产 品方面,公司全力打造具有市场竞争力的通用产品,包括新一代伺服驱动器、自研编码 器以及新一代电机。在保证产品性能的基础上,提升公司的成本优势。PLC 产品方面, 公司已建立具有成本优势的小型 PLC 产品体系,并对中大型 PLC 立项并投入研发,以望 带动公司进入大型设备和流程工业领域。随着 PLC 等控制类产品的推出,公司工控整体 系统解决方案的能力持续提升,实现产品线协同,进一步带动变频器和伺服系统产品的 业绩增长。

建立“区域+行业”的独特营销体系,充分的发挥协同优势。区域销售侧重于区域经销商的 开发和维护,截至 2022 年底,公司共有签约经销商 182 个,在国内 20 个主要城市设立 常驻业务和技术服务团队并在海外成立了印度子公司。行业销售侧重于各大行业的客户 开发和维护,企业能进一步探索客户应用需求,提供更智能、更精准、更前沿的综合产 品解决方案。“区域+行业”的营销体系相互协同、互为配合。区域发挥覆盖面广的优势, 捕捉机会点,为行业客户开发提供信息与服务支撑。行业发挥专业性与经验比较丰富的优势, 开发重点客户并形成影响力,然后逐步推广到其他区域销售。

海外业务快速放量,带动公司整体盈利能力向好。在全球制造业产业链新迁徙的影响下, 国内工控行业对一带一路国家地区的出口贸易呈现逐年增长的态势。凭借着性能好价格低、 供应及时等优势,公司加快了进军海外市场的步伐,积极布局印度、欧洲、东南亚等多 个地区,开拓新的业务版图。2022 年公司海外营业收入为 2.03 亿元,同比增长 185.92%, 占整体收入比重上升至 22.41%,增长势头良好,海外市场已慢慢的变成为公司收入来源的重 要组成部分。同时,2022 年公司海外市场毛利率高达 49.26%,同比增长 3%,比大陆市 场毛利率高近 17 个百分点。随公司品牌在海外市场的竞争力逐渐增强,海外客户认可 度的增加,海外市场有望助力公司业绩的高增。

信捷电气:公司在小型 PLC 市场具备宽护城河,伺服与 PLC 配比仍有提升空间。公司 PLC 产品在包装、物流、纺织、木工等行业积累了一定的客户资源。公司已形成覆盖感 知层、控制层、驱动层、执行层的产品线,具备提供行业解决方案的能力。凭借公司小型 PLC 产品已有的品牌优势及客户资源,随公司自动化解决方案在细分行业的推广,将 进一步带动伺服产品销量增长。2021 年公司伺服与 PLC 销售配比为 0.7,仍具有很大的 提升空间。

CODESYS 开放平台助力国产品牌在中型 PLC 市场弯道超车。在 PLC 的软件架构层面, 国际上已有 3S、infoteam、Phoenix Contact Software 等公司开发出通用性高的自动化编程 平台。由于 CODESYS 具有开放性、高兼容性以及标准性的特性,全球已有约 600 家控 制系统生产商和设备制造商使用 CODESYS 软件作为其编程环境和应用开发平台。softPLC 平台慢慢的变成为国产中型 PLC 的首选,为国产品牌在新兴起的产业加快实现弯道超车 和进口替代提供了便捷的工具和途径。

公司加快中型 PLC 迭代速度。2017 年,公司推出首款 XG 系列中型 PLC,CPU 处理速 度 0.5us,约为 XC 系列的 30 倍,支持两轴联动插补、4 路随动、20 轴 X-NET 运动总线 功能,在处理速度、存储容量、系统功能等方面均有明显提升。2019 年,公司又推出新 款基于 CODESYS 平台的 XS3 系列 PLC,加深了在中型 PLC 市场的战略布局。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

完整报告下载:因篇幅限制,本报告完整版PDF已分享到报告研究所知识星球,扫描图片中二维码进圈即可下载!

我们是报告专业研究机构及知识服务平台。专注于分享国内外各类行业研究报告、热点专题报告、调研分析报告、白皮书、蓝皮书等。所有报告来源于国内外数百家知名研究机构,覆盖新能源汽车、数字化的经济、新材料、新能源、信息技术、先进制造、节能环保等新兴起的产业,并涉及医药生物、金融、互联网+、医疗大健康等众多行业及细致划分领域。目前报告已累积近50000+,并持续更新。

1、新能源汽车、数字化的经济、新材料、新能源、信息技术、先进制造、节能环保;

应广大粉丝要求,「报告研究所」成立了报告交流群,欢迎各位公司企业、投行、投资机构、政府机构、基金、创业者及金融资本圈朋友加入!

这里能且不限于:“行业交流、报告交流、信息交流、寻求合作等......”